| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8323.28 | +0.6% | +2.13% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.37% |

| Pictet TR - Sirius | 2.37% |

| ELEVA Absolute Return Dynamic | 1.93% |

| H2O Adagio | 1.70% |

| Pictet TR - Atlas | 1.66% |

Syquant Capital - Helium Selection

|

1.18% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 1.07% |

| ELEVA Global Bonds Opportunities | 1.04% |

| Alken Fund Absolute Return Europe | 1.01% |

| AXA WF Euro Credit Total Return | 0.99% |

| Schelcher Optimal Income | 0.84% |

| Candriam Absolute Return Equity Market Neutral | 0.79% |

DNCA Invest Alpha Bonds

|

0.57% |

| Cigogne UCITS Credit Opportunities | 0.46% |

| Sienna Performance Absolue Défensif | 0.41% |

| Candriam Bonds Credit Alpha | 0.30% |

| Jupiter Merian Global Equity Absolute Return | 0.28% |

| BNP Paribas Global Absolute Return Bond | -0.10% |

| Fidelity Absolute Return Global Equity Fund | -0.31% |

| RAM European Market Neutral Equities | -0.60% |

Exane Pleiade

|

-1.23% |

| MacroSphere Global Fund | -2.01% |

🗽 Quelques heures à New York City avec Stéphane Toullieux...

Compte rendu du NRF Big Show 2022 par Stéphane Toullieux, Président d'Athymis gestion

🦠 Une distribution US en bonne santé dans un environnement difficile

-

Le secteur de la distribution a été au rendez-vous des défis liés à la COVID pendant ces deux années en répondant aux attentes des consommateurs, le tout en prenant en compte la santé des travailleurs en première ligne.

-

Pour le retail, 20 mois consécutifs de croissance et des ventes record lors des fêtes malgré inflation, pénurie de personnel, problèmes logistiques et variant omicron.

-

Certes le « online » a tiré les ventes vers le haut mais les ventes en magasin ont progressé de 14% et l’année 2021 a connu des ouvertures de magasins : avec 1 million de magasins physiques, les USA sont au plus haut sur 10 ans.

-

De nouvelles tendances ont accéléré leur déploiement : le BOPIS (Buy Online, Pickup in Store), l’adoption du sans contact, la ½ des clients ont déjà testé le self checkout… Et les enseignes continuent à investir dans l’innovation.

-

Les dirigeants de la NRF affichent une grande confiance face à l’agilité des enseignes.

💻 L’innovation : logistique et digital !

-

La compétitivité et l’efficacité restent des moteurs forts du secteur. Comme le rappelle le patron de Walmart USA : « la fidélité dans la distribution c’est l’absence de quelque chose de mieux ailleurs ».

-

72% des enseignes ont accéléré leurs investissements dans le digital.

-

L’investissement dans la logistique est un des facteurs clés de succès pendant la crise, en rapprochant notamment les stocks des clients. Brian Cornell de Target a misé dès 2017 sur les magasins et la transformation de ces magasins en entrepôts pour favoriser une approche « omnicanal » : une approche gagnante pendant la pandémie !

-

Dans le centre-ville, la promesse de la livraison/retrait en 15 mn est un challenge.

-

L’automatisation est dans toutes les discussions sur la logistique.

💪 Les salariés prennent le pouvoir

-

Les pénuries de main d’œuvre pèsent et une des préoccupations majeures des CEO est clairement le recrutement et la fidélisation des salariés. La période actuelle est marquée par la « great resignation » (grande démission) des salariés, expliquée par le départ en retraite des boomers, les aides qui ont permis de s’arrêter de travailler, et la remise en question personnelle des salariés…

-

Clairement le chéquier des distributeurs est ouvert pour recruter et donner des primes, et cette fois ci cela concerne les « frontline workers » comme les cadres. Il y a 1 million de postfes à pourvoir actuellement dans la distribution US.

-

Les jeunes Millennials et Gen Z sont particulièrement exigeants, demandent un autre type de management, plus participatif et dans des entreprises dont ils partagent les valeurs.

-

Du côté RH diversité et inclusion reviennent systématiquement, l’assassinat de George Floyd a déclenché une prise de conscience justifiée des inégalités avec des portes paroles dans le retail comme Ken Chenault (ex CEO American Express) ou Marvin Ellison, CEO de Lowe's, très pro-actifs pour l’intégration et la promotion des afro-américains et des minorités.

🏚️ WFH : work from home, le travail à domicile change tout !

-

La quasi-totalité des salariés qui ont testé le télétravail ne souhaite pas retourner au bureau à plein temps selon une étude de WD Partners.

-

La conséquence est une accélération des ventes en ligne mais aussi le succès des magasins de proximité (selon la même étude 88% des consommateurs veulent fréquenter plus ces magasins). Grand succès de la période récente les « dark stores », ces magasins locaux relais des commandes au niveau local et des magasins de proximité de grandes enseignes qui servent aussi de publicité locale.

-

Le télétravail fait aussi émerger de nouvelles habitudes de consommation, vêtements d’athleisure, aménagement de la maison (qui est devenu bureau, école, refuge…), repas préparés plus souvent à la maison… autant de changements à fort impact.

-

Tous les intervenants sont d’accords pour dire que même si le retour au bureau interviendra majoritairement post omicron, une partie des salariés qui reste à définir mais significative continuera le travail à distance…

💚 ESG : une approche pragmatique

-

Là où de nombreuses sociétés européennes se sont emparées du thème Climat en prétendant « sauver le monde », l’approche américaine est beaucoup plus pragmatique : « les clients et les salariés demandent de l’ESG, si vous ne leur fournissez pas vous disparaitrez » est le message générique de plusieurs distributeurs.

-

Travail sur les emballages, le recyclage, l’énergie : les initiatives sont multiples, mais, à l’exception d’IKEA USA qui semble très en avance, on sent qu’il y a du retard dans la démarche par rapport à l’Europe…

-

Le CEO d’IBM Arvind Krishna avoue que la réglementation européenne servira peut-être de catalyseur comme cela a été le cas avec GDPR dans le digital.

📈 Logistique et inflation : réactivité !

-

L’inflation est le problème numéro 1 des Américains actuellement. Pour de nombreuses familles, le problème est le suivant : « comment ne pas avoir à choisir entre le plein de la voiture et l’abonnement au téléphone » dit Marvin Ellison de Lowe's.

-

La plupart des intervenants misent sur une inflation transitoire du côté des matières premières. L’inflation des salaires est plus durable.

-

Les enseignes essaient de proposer des solutions alternatives aux clients : marques distributeurs adaptées, nouveaux formats, prix d’entrée…

-

La logistique pèse, et Omicron a été le « Grinch » gâcheur de fêtes de fin d’année. Même si tous s’accordent sur une résorption des problèmes de supply chain en cours d’année, l’arrivée récente d’Omicron en Chine et la fermeture de ports remet la pression.

-

Les distributeurs font preuve de plus de transparence sur la situation notamment en cas de délais accrus. Ils utilisent de nouveaux ports d’entrée, diversifient leurs sources d’approvisionnement. La gestion des stocks est améliorée avec une meilleure connaissance de la localisation des produits. Les distributeurs sur-commandent aussi, ce qui accélère les pénuries.

-

Face à la pénurie de main-d’œuvre, ils accélèrent l’automatisation, paient plus et lancent des programmes de formation.

⭐ Luxe : une belle sérénité !

-

Qu’il s’agisse de Nordstrom, de Ralph Lauren, de Thom Browne (marque de luxe de NY) ou de T Mall (plateforme d’Alibaba spécialise dans le luxe) les acteurs du luxe affichent une belle sérénité.

-

Nordstrom et Ralph Lauren affichent une volonté claire de monter en gamme, le test du pricing power est en cours d’autant que pour tous ces acteurs les promotions relèvent dorénavant de l’exception voire doivent disparaitre.

-

Thom Browne a choisi dans son développement international une approche China First. Avec Alibaba ils confirment très confiants, que le projet « Common prosperity » du PC chinois signifie aussi que plus de personnes auront accès au luxe.

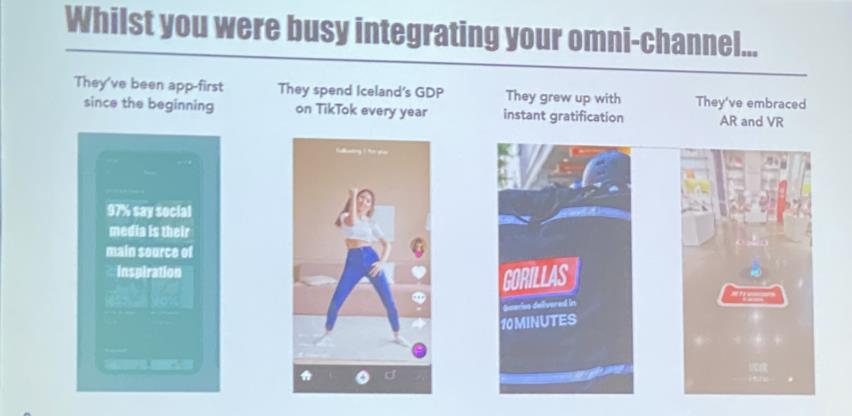

👶 Gen Z, Metaverse, NFTs bienvenue dans la nouvelle décennie !

-

La Gen Z (née après 1995) et les jeunes Millennials passionnent. Il faut dire que ces deux générations devraient représenter la moitié de la consommation mondiale d’ici à 2030.

-

Les Millennials et Gen Z sont « digital native » et la génération suivante (appelée Alpha) sera la génération du Metaverse. Ces générations ont des habitudes résolument différentes, que les enseignes traditionnelles ont du mal à adresser : une consultante rappelle que l’âge moyen du CEO d’une enseigne de retail est de 58 ans.

Quelques caractéristiques des Gen Z et jeunes Millennials :

-

Génération attachée à l’ESG, veut acheter auprès d’entreprises dont elle partage les valeurs. Génération méfiante face au « green washing ». Une génération qui n’accepte pas le statu quo.

-

Adorent le shopping, mais recourent massivement aux vêtements d’occasion.

-

Les Gen Z aiment le luxe, les éditions limitées, l’exclusivité.

-

Est influencée principalement par des réseaux sociaux qui lui sont propres (jeux vidéo type Fortnite, Minecraft, réseaux comme TikTok, Roblox…)

-

Cette génération achète directement à partir de TikTok, Roblox ou Instagram d’où un nouveau concept celui de Alt Commerce successeur du e-commerce.

-

Le Metaverse (monde virtuel) que certains appellent déjà le futur internet attire de nombreuses initiatives de grandes marques comme Nike, Adidas, Dolce & Gabbana, Ralph Lauren ... Les initiatives de Facebook devenu Meta sont suivies de près (rebond des ventes de casques Oculus fin 2021) et Roblox est considéré comme la « darling » du metaverse actuellement. La plupart des intervenants avouent qu’on ne sait pas trop où l’on va mais ils ne veulent pas rater un futur internet. D’où des opérations qui semblent excessives comme l’achat de terrains ou magasins dans le metaverse pour des sommes déjà considérables.

-

Du côté des NFT (non fongible tokens) les initiatives pullulent, justifiées par l’effet rareté des œuvres/produits proposés. Pour faire simple, le digital c’est l’abondance, les NFT, la rareté…et la rareté a un prix ajoute un consultant. Les grandes marques, notamment de luxe, se positionnent…

-

Nouveau concept : le « direct to avatar ». Gucci a fait un tabac avec son opération de 15 jours « Gucci Garden » en mai 2021 dans le Metaverse sur Roblox, opération durant laquelle on pouvait acheter des vêtements et accessoires Gucci pour son Avatar !

CEO et cadres de sociétés cotées écoutés : Albertsons, Alibaba, Best Buy, Chewy, IBM, Lowe's, Nordstrom, Old Navy (GAP), Pepsi, Ralph Lauren, Stitch Fix, Target, Walmart.

H24 : Et pour en savoir plus sur Athymis Gestion, cliquez ici.

Publié le 09 février 2026

Votre agenda de la semaine...

Voici vos événements pour la semaine du 9 au 13 février 2026.

Publié le 09 février 2026

Ce fonds performe malgré un contexte de marché peu favorable à son style...

Quand la qualité redevient abordable.

Publié le 09 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 6.66% |

| M Climate Solutions | 6.05% |

| BDL Transitions Megatrends | 3.76% |

| Dorval European Climate Initiative | 3.71% |

| EdR SICAV Euro Sustainable Equity | 3.49% |

| R-co 4Change Net Zero Equity Euro | 2.88% |

| Ecofi Smart Transition | 2.60% |

| Echiquier Positive Impact Europe | 2.60% |

Palatine Europe Sustainable Employment

|

2.31% |

| DNCA Invest Sustain Semperosa | 2.19% |

| Triodos Global Equities Impact | 1.85% |

| Storebrand Global Solutions | 1.74% |

| Triodos Future Generations | 1.73% |

| Triodos Impact Mixed | 1.19% |

| La Française Credit Innovation | 0.26% |