| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8323.28 | +0.6% | +2.13% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.37% |

| Pictet TR - Sirius | 2.37% |

| ELEVA Absolute Return Dynamic | 1.93% |

| H2O Adagio | 1.70% |

| Pictet TR - Atlas | 1.66% |

Syquant Capital - Helium Selection

|

1.18% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 1.07% |

| ELEVA Global Bonds Opportunities | 1.04% |

| Alken Fund Absolute Return Europe | 1.01% |

| AXA WF Euro Credit Total Return | 0.99% |

| Schelcher Optimal Income | 0.84% |

| Candriam Absolute Return Equity Market Neutral | 0.79% |

DNCA Invest Alpha Bonds

|

0.57% |

| Cigogne UCITS Credit Opportunities | 0.46% |

| Sienna Performance Absolue Défensif | 0.41% |

| Candriam Bonds Credit Alpha | 0.30% |

| Jupiter Merian Global Equity Absolute Return | 0.28% |

| BNP Paribas Global Absolute Return Bond | -0.10% |

| Fidelity Absolute Return Global Equity Fund | -0.31% |

| RAM European Market Neutral Equities | -0.60% |

Exane Pleiade

|

-1.23% |

| MacroSphere Global Fund | -2.01% |

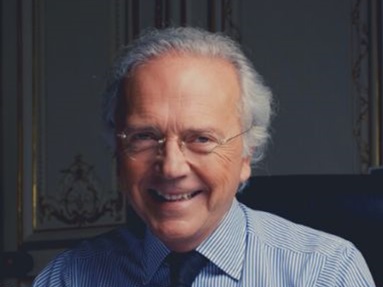

🩺 Inflation : l’entrée en scène d’Omicron modifie-t-elle la donne ? Les réponses d'Edouard Carmignac...

Madame, Monsieur,

Je concluais ma lettre précédente en vous exprimant ma préoccupation quant à une inflation plus résiliente post-Covid. Je tempérais néanmoins cette inquiétude en évoquant le poids des pressions déflationnistes structurelles (démographiques, technologiques) qui modèrent les tensions haussières sur les prix.

L’entrée en scène d’Omicron modifie-t-elle la donne ?

Clairement, la contagiosité de ce variant prolonge les pénuries sur les chaînes de production et de logistique. La perspective d’une baisse des prix industriels induite par une réduction des stocks de précaution s’éloigne. Elle pourrait être encore différée si la fragile situation sanitaire de la Chine venait à se dégrader.

Au-delà de ces impacts plus durables qu’attendu, mais de nature passagère, il me semble opportun de nous interroger sur l’évolution du marché de l’emploi post-Covid. Les modifications des conditions de travail, accompagnées par des arrêts brusques et prolongés de cessation d’activité pour certains, semblent refaçonner les contours du marché de l’emploi avec une profondeur dont nous ne mesurons pas encore la portée. Ainsi, à la différence des crises précédentes, la reprise d’activité suscite une relance des créations d’emploi décevante. Et ce, malgré la moindre dangerosité du variant et la réduction des mesures de soutien aux chômeurs. La réduction des demandeurs d’emploi tiendrait à une accélération notable des départs en pré-retraite, à une moindre recherche de deux salaires chez les couples ayant des enfants à charge, aux sujets souffrant de dépression post-Covid, sans oublier les jeunes en rupture de formation n’envisageant plus d’intégrer le cadre traditionnel de l’entreprise…

Cette réduction de la population active entraîne inévitablement une pression haussière sur les salaires et particulièrement pour les emplois à qualification moindre. Ainsi, de août à septembre, 24 millions d’américains auraient quitté leur emploi, à la recherche d’une affectation mieux rémunérée ou plus satisfaisante. Parallèlement, et comme nous l’avons évoqué dans le passé, les tensions sur le prix de l’énergie sont de nature durable. Tant le sous-investissement ces dernières années dans les énergies fossiles que la priorisation des énergies vertes militent pour un renchérissement de l’énergie.

Dans ces conditions, il n’est pas surprenant - et il est même souhaitable - que les Banques Centrales conjurent le risque d’un dérapage inflationniste non maîtrisé. En tant que détenteurs d’actifs financiers, nous sommes ainsi amenés à assumer le risque d’erreurs de politique monétaire résultant d’une contraction de liquidités excessive. Si à l’évidence la gestion de ce risque nous échappe, ce risque nous semble ne pas devoir être surestimé. En effet, les Banques Centrales auront à cœur de ne pas enrayer la reprise d’activité en cours déjà fragilisée par des contributions budgétaires déclinantes.

Aussi les marchés actions devraient continuer à être soutenus par des taux d’intérêt négatifs.

Ce scénario d’une progression modérée des taux d’intérêt associée à des tensions inflationnistes résilientes devrait favoriser les valeurs de croissance à bonne visibilité qui représentent le cœur de nos portefeuilles. Celles-ci ont à la fois la capacité de faire face à la hausse de leurs coûts en défendant leurs marges et d’être moins vulnérables à l’inévitable décélération de l’activité que nous anticipons cette année.

En ce début d’année encore inhabituel, je me permets de vous présenter mes meilleurs vœux de bonheur et de prospérité.

H24 : Pour en savoir plus sur les fonds Carmignac, CLIQUEZ ICI.

Publié le 09 février 2026

Votre agenda de la semaine...

Voici vos événements pour la semaine du 9 au 13 février 2026.

Publié le 09 février 2026

Ce fonds performe malgré un contexte de marché peu favorable à son style...

Quand la qualité redevient abordable.

Publié le 09 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 6.66% |

| M Climate Solutions | 6.05% |

| BDL Transitions Megatrends | 3.76% |

| Dorval European Climate Initiative | 3.71% |

| EdR SICAV Euro Sustainable Equity | 3.49% |

| R-co 4Change Net Zero Equity Euro | 2.88% |

| Ecofi Smart Transition | 2.60% |

| Echiquier Positive Impact Europe | 2.60% |

Palatine Europe Sustainable Employment

|

2.31% |

| DNCA Invest Sustain Semperosa | 2.19% |

| Triodos Global Equities Impact | 1.85% |

| Storebrand Global Solutions | 1.74% |

| Triodos Future Generations | 1.73% |

| Triodos Impact Mixed | 1.19% |

| La Française Credit Innovation | 0.26% |