| Cliquer sur un fonds de la sélection H24 | |

| Fidelity Absolute Return Global Equity Fund | 4.64% |

| Pictet TR - Atlas | 4.44% |

| Jupiter Merian Global Equity Absolute Return | 3.89% |

| Sanso MultiStratégies | 2.78% |

| Candriam Absolute Return Equity Market Neutral | 2.25% |

| AXA WF Euro Credit Total Return | 2.12% |

| DNCA Invest Alpha Bonds | 2.07% |

| Exane Pleiade | 2.02% |

| Candriam Bonds Credit Alpha | 1.42% |

| Syquant Capital - Helium Selection | 1.42% |

| H2O Adagio | 0.82% |

| M&G (Lux) Episode Macro Fund | -1.66% |

| Vivienne Bréhat | -8.03% |

La collecte sur le fonds euros est au plus haut historique : elle atteint désormais...

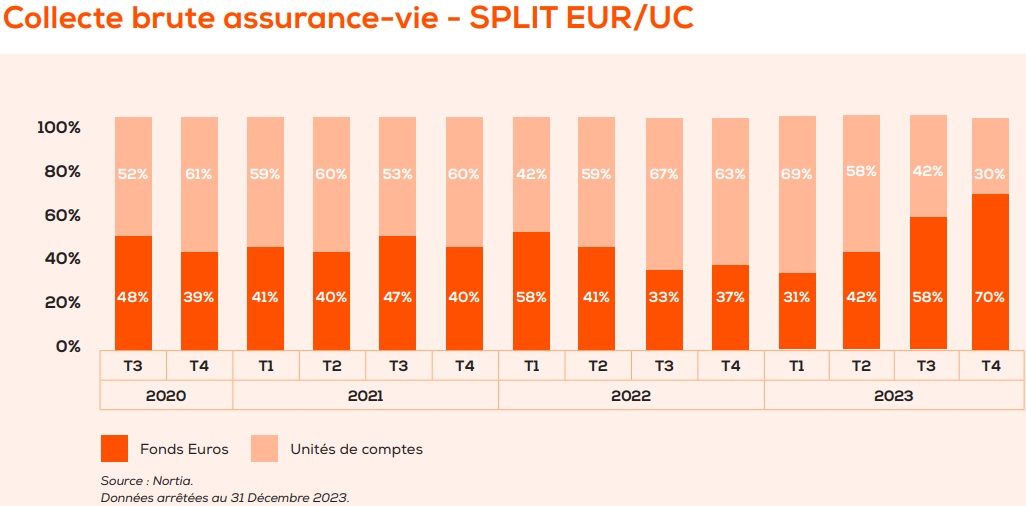

Publié le vendredi 23 février 2024... 70% de la collecte brute !

Le dernier trimestre de l’année a été le théâtre d’une accélération de la tendance observée sur la période précédente. Jamais, depuis la mise en place de l’Observatoire du Conseil Financier Indépendant de Nortia, une telle statistique n’avait été observée. L’année 2023 avait commencé par un point bas sur la collecte en fonds euros (31%), et elle se conclut donc sur un point historiquement haut.

Solution préférée des Français, le fonds euros atteint un plus haut historique avec 70% de la collecte brute acquise sur le produit lors du T4 2023. L’écart observé sur le T3 2023 s’est encore creusé et est notamment le fruit du contexte macro-économique. Dans les principales places fortes de l’économie mondiale, la récession, longtemps annoncée, a certes été évitée ; mais la croissance s’est montrée atone. « De plus, l’euphorie constatée sur les marchés ne s’est pas matérialisée chez les investisseurs par une volonté de se surexposer aux actifs risqués », constate Charles Delsarte, ingénieur financier chez Nortia.

Bien que l’optimisme ambiant a su booster les marchés financiers au cours de la deuxième partie de l’année, il convient néanmoins d’apporter quelques nuances. « Lorsque l’on décrypte les principaux indices sur 2023, on constate rapidement que la performance a été tirée par l’explosion de certaines valeurs. C’est notamment le cas outre-Atlantique, où le NASDAQ a profité d’une consolidation de la performance des très médiatisées « 7 Magnifiques », pour tirer son épingle du jeu », analyse Charles Delsarte.

Dès lors, les investisseurs du marché retail traditionnel ont plutôt préféré prendre le contre-pied du marché. Le positionnement global des allocations est plutôt défensif, illustré par la proportion de fonds euros en nette hausse.

Boudé des allocations des clients pendant près d’un an, le fonds euros effectue un retour en grâce remarqué. Parfois considéré comme dépassé, avec des rendements en baisse, les assureurs sont parvenus à insuffler une nouvelle dynamique de collecte sur leur outil star.

Le principal élément qui permet d’expliquer la collecte réalisée est indéniablement la mise en place de nombreux bonus. Dans sa chasse aux DAT et CAT, il n’aura échappé à aucun investisseur que certains assureurs se sont montrés particulièrement agressifs dans leurs offres. « Pour retenir des investisseurs en pleine réflexion ou pour aller chercher de nouveaux clients, de nombreux assureurs ont dégainé l’arme des taux boostés », assène Charles Delsarte.

Celle-ci se décline sous plusieurs caractéristiques et il convient d’apprécier les différentes conditions de versement des bonus. Certaines offres sont conditionnées à un minimum de versement en UC, d’autres à un seuil minimum de versement important, alors que certaines offres sont réservées aux nouvelles souscriptions (versements initiaux) ou aux versements libres.

En 2022, avec une performance servie moyenne de 1,91%, le fonds euros s’est montré largement en-deçà de l’inflation et à même souffert de la comparaison avec la star montante des placements : le livret A.

Sur 2023, la donne a légèrement changé. Alors que l’inflation a baissé, le rendement moyen du fonds euros est attendu en hausse pour faire face à un Livret A qui rémunère désormais à 3%.

| Cliquer sur un fonds de la sélection H24 | |

| Lazard Convertible Global | -1.06% |

| M Global Convertibles SRI | -1.59% |