| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8311.74 | -0.35% | +1.99% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.83% |

| Pictet TR - Sirius | 2.88% |

| ELEVA Absolute Return Dynamic | 2.79% |

| H2O Adagio | 2.43% |

| Pictet TR - Atlas | 1.91% |

| Candriam Absolute Return Equity Market Neutral | 1.37% |

| ELEVA Global Bonds Opportunities | 1.29% |

Syquant Capital - Helium Selection

|

1.24% |

| AXA WF Euro Credit Total Return | 1.23% |

| Alken Fund Absolute Return Europe | 1.08% |

| Schelcher Optimal Income | 1.07% |

| Sienna Performance Absolue Défensif | 0.96% |

DNCA Invest Alpha Bonds

|

0.81% |

| Cigogne UCITS Credit Opportunities | 0.55% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 0.39% |

| Candriam Bonds Credit Alpha | 0.38% |

| BNP Paribas Global Absolute Return Bond | 0.36% |

| MacroSphere Global Fund | -0.41% |

| Fidelity Absolute Return Global Equity Fund | -1.09% |

| Jupiter Merian Global Equity Absolute Return | -1.17% |

Exane Pleiade

|

-1.67% |

| RAM European Market Neutral Equities | -2.08% |

La moitié des pays du G7 a commencé à baisser les taux directeurs, et maintenant ?

H24 était présent lors de la dernière conférence de Candriam, avec Renato Guerriero, deputy CEO, global development & distribution, chief sales & distribution officer, Anton Brender, chef économiste, Florence Pisani, global head of economic research et Nicolas Forest, chief investment officer.

Voici un résumé...

Renato Guerriero a rappelé les nombreuses solutions lancées depuis le début de l’année par Candriam dont :

-

Candriam Sustainable Equity Emerging Markets Ex-China, actions émergentes hors Chine

-

Candriam Sustainable Equity Water, pour augmenter la disponibilité de l’eau pour les personnes et les entreprises

-

Actions internationales de type income

-

En matière alternative, CANDRIAM sera l’un des premiers à lancer un long-short actions durable marché neutre

-

En non coté, un fonds de dettes européennes de petites et moyennes capitalisations en partenariat avec Kartesia.

La moitié des pays du G7 ont commencé de baisser les taux directeurs, et maintenant ?

Croissance mondiale bonne, mais la Chine lutte contre la déflation

Les consommateurs chinois épargnent à des niveaux considérables. 1/3 des revenus sont épargnés. Cette masse d’épargne autrefois dirigée vers l’immobilier reste parquée en placements de sécurité faute de confiance.

-

20% de chute des mises en chantier en Chine depuis trois ans

-

10% de baisse des prix dans les villes chinoises

Pour contrer l'attentisme des citoyens, les autorités chinoises baissent les taux directeurs.

Problème !

La politique de la banque centrale de Chine n’a plus de prise sur les décisions d’emprunts des individus.

Les gouvernements locaux chinois à la rescousse

Le pouvoir central pousse les autorités locales, déjà lourdement endettées, à investir en infrastructures. Ces dépenses ne suffisent pas à compenser le recul du marché immobilier.

Dernier levier : les nouvelles usines de semi-conducteurs et de machineries imposent à la Chine de trouver des marchés extérieurs alors que les importateurs dressent justement des barrières douanières.

L’activité allemande au niveau pré-Covid

L’activité économique en zone euro reste faible.

Les conditions de crédit aux entreprises resserrées entrainent la baisse de la demande d’emprunt.

L’investissement des entreprises souffre des conditions de crédit restrictives.

La détente des taux hypothécaires ne suffit pas à relancer la demande immobilière des ménages. Les prix d’acquisition restent élevés. Ce n’est pas de l’immobilier que viendra la croissance économique.

La consommation devrait soutenir la croissance en zone euro.

Trois causes majeures de l’écart entre l’Europe et les États-Unis

-

Effondrement des gains de productivité en Europe, à cause du sous-investissement

-

Le gaz européen, déjà deux fois plus cher que le gaz américain jusqu’en 2021, est devenu quatre fois plus cher

-

Le soutien budgétaire moins fort qu’aux États-Unis après la fin du Covid

Par rapport aux États-Unis, l’Europe investit trois fois moins en propriété intellectuelle et presque deux fois moins en équipements.

États-Unis : ça marche mais le ralentissement pointe

-

La demande intérieure progresse depuis le début 2023

-

La construction d’usines, aidée par l’Inflation Reduction Act, a stimulé la dynamique de plusieurs secteurs.

-

Hausse du taux de chômage, provoquée par l’afflux de migrants à un niveau de 300 000 personnes par mois. La pression salariale baisse.

Le niveau élevé des taux directeurs américain va peser sur la croissance.

- Chute du crédit à la consommation

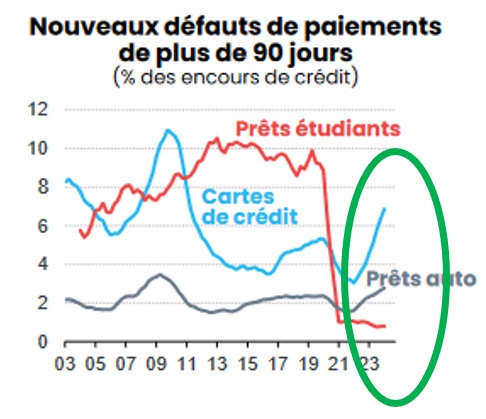

Hausse des taux de défauts dans le crédit à la consommation américaine

X 2,3 depuis 2020

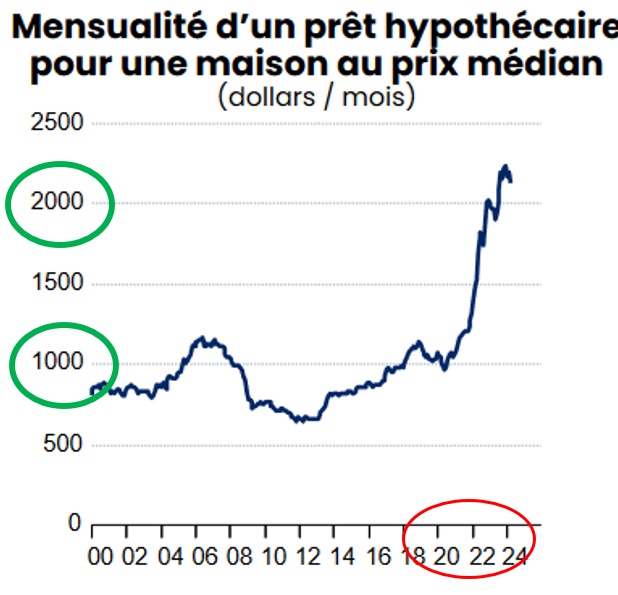

➡️ C’est le bond des mensualités pour l’acquisition d’une maison aux États-Unis (ménage moyen, maison moyenne).

Allocation d’actifs : actions légèrement surpondérées

Retour de la décorrélation actions-obligations

-

Favorable à la technologie, aux PM caps européennes, aux actions britanniques et à l’or

-

Tabler sur le rattrapage du secteur de la santé (S&P healthcare) avec un double levier à long terme : vieillissement de la population et coût exponentiellement croissant de la santé en fonction de l’âge

-

Favorable aux emprunts d’État. Neutre dans le crédit

Article rédigé par H24 Finance. Tous droits réservés.

Les meilleurs fonds obligataires pour investir en 2026...

Extrait du magazine Challenges de cette semaine.

Publié le 13 février 2026

Publié le 13 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 6.92% |

| M Climate Solutions | 6.77% |

| BDL Transitions Megatrends | 4.46% |

| Echiquier Positive Impact Europe | 4.15% |

| Dorval European Climate Initiative | 3.53% |

| EdR SICAV Euro Sustainable Equity | 3.47% |

| R-co 4Change Net Zero Equity Euro | 2.95% |

| DNCA Invest Sustain Semperosa | 2.56% |

| Ecofi Smart Transition | 2.52% |

| Triodos Future Generations | 2.50% |

Palatine Europe Sustainable Employment

|

2.46% |

| Storebrand Global Solutions | 2.31% |

| Triodos Global Equities Impact | 1.65% |

| Triodos Impact Mixed | 1.28% |

| La Française Credit Innovation | 0.32% |