| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8340.56 | +0.33% | +2.34% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 4.10% |

| ELEVA Absolute Return Dynamic | 3.54% |

| Pictet TR - Sirius | 2.83% |

| H2O Adagio | 2.30% |

| Pictet TR - Atlas | 2.03% |

| Alken Fund Absolute Return Europe | 1.76% |

| Candriam Absolute Return Equity Market Neutral | 1.40% |

Syquant Capital - Helium Selection

|

1.24% |

| AXA WF Euro Credit Total Return | 1.23% |

| ELEVA Global Bonds Opportunities | 1.14% |

| Schelcher Optimal Income | 1.02% |

| Sienna Performance Absolue Défensif | 0.94% |

DNCA Invest Alpha Bonds

|

0.78% |

| Cigogne UCITS Credit Opportunities | 0.55% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 0.39% |

| Candriam Bonds Credit Alpha | 0.36% |

| BNP Paribas Global Absolute Return Bond | 0.13% |

| MacroSphere Global Fund | -0.41% |

| Jupiter Merian Global Equity Absolute Return | -0.72% |

| Fidelity Absolute Return Global Equity Fund | -1.09% |

Exane Pleiade

|

-1.20% |

| RAM European Market Neutral Equities | -2.56% |

Les convictions de la plus grande société de gestion européenne...

Ce qu'il faut retenir :

-

La gestion d’Amundi reste très prudente sur le marché américain, principalement sur les grosses capitalisations qui, selon eux, affichent des valorisations excessives.

-

Il faut « rester particulièrement vigilant durant la période préélectorale » américaine.

-

La gestion anticipe toujours trois baisses de taux par la BCE d'ici la fin de l'année, en ligne avec les attentes du marché.

-

Le crédit de bonne qualité (Investment Grade) reste attrayant.

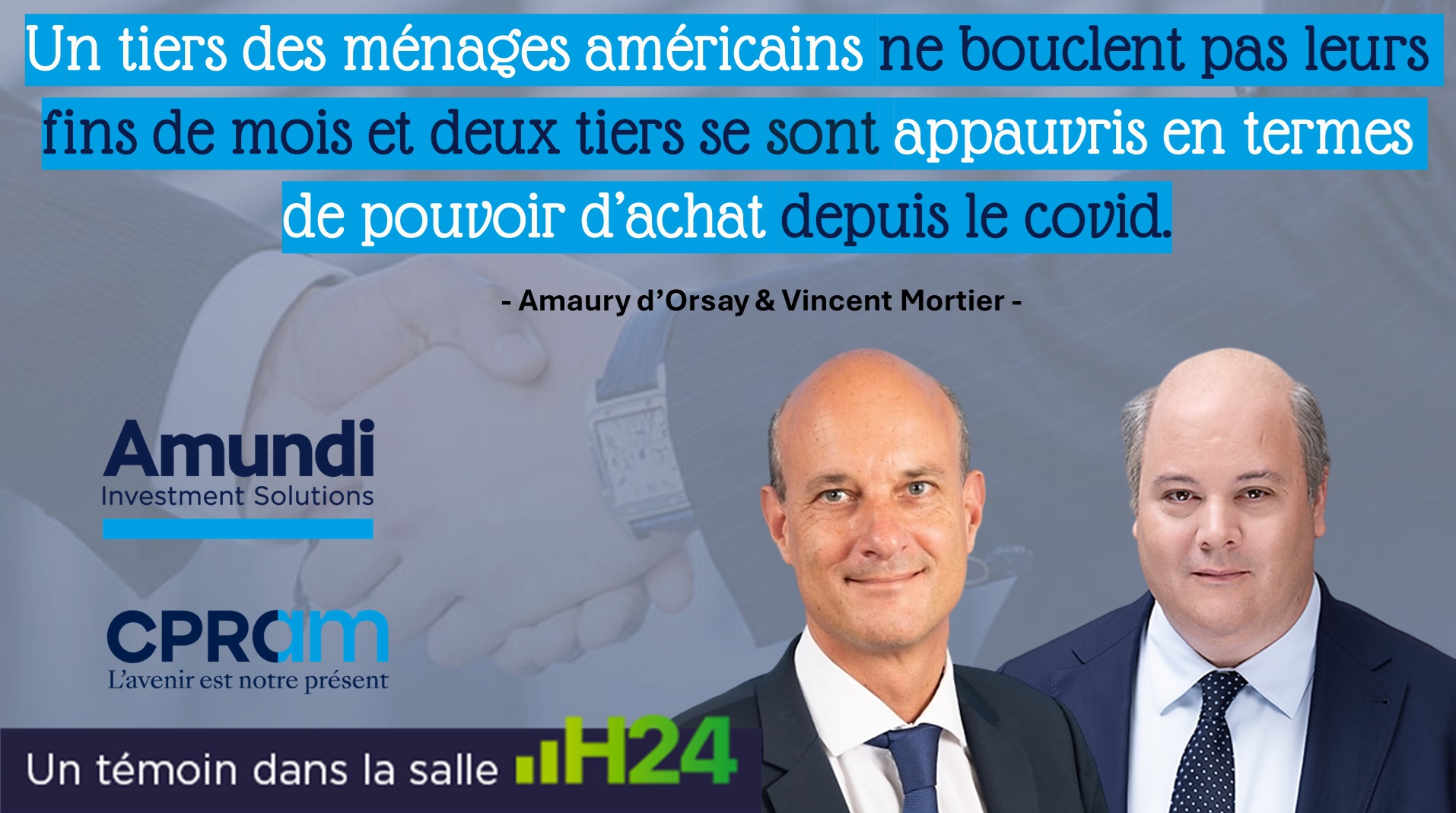

| Vincent Mortier, directeur des gestions du groupe Amundi, et Amaury d’Orsay, responsable de la gestion obligataire, ont tenu leur traditionnelle réunion de rentrée. Ils ont abordé de nombreux sujets, notamment la situation économique mondiale, les risques, ainsi que les perspectives pour les actions et les obligations. |

Tout d'abord, concernant l'économie mondiale, Vincent Mortier souligne que le PIB des États-Unis reste solide, en grande partie grâce à une consommation interne soutenue par l’accès aux crédits qui s’est accentué. Toutefois, il met en garde contre cette dépendance au crédit, qui pourrait engendrer des vulnérabilités. Il précise ainsi : « Les impayés de plus de 3 mois augmentent sur les prêts personnels et les cartes de crédit, à un niveau pas si éloigné de ceux de 2008. Un tiers des ménages américains ne bouclent pas leurs fins de mois et deux tiers se sont appauvris en termes de pouvoir d’achat depuis le Covid ».

Les faillites ont augmenté et le marché du travail se tend petit à petit. La gestion d’Amundi reste donc très prudente sur le marché américain, principalement sur les grosses capitalisations qui, selon eux, affichent des valorisations excessives.

En Europe, la situation est différente, avec une croissance plus faible due à des taux d'intérêt élevés, bien que moins élevés que ceux des États-Unis. Amaury d'Orsay explique que « l'accès aux crédits à la consommation est plus difficile en Europe qu'aux États-Unis, ce qui explique une consommation européenne plus faible ». Il note également un taux de faillite des entreprises plus élevé qu'avant le Covid. Cependant, il met en lumière des aspects positifs :

-

Un taux de chômage très bas.

-

Une croissance au deuxième trimestre supérieure aux attentes.

-

Un secteur des services toujours très résilient.

-

Une inflation redescendue à 2.2%.

-

Une décélération des augmentations salariales.

La gestion anticipe toujours trois baisses de taux par la BCE d'ici la fin de l'année, en ligne avec les attentes du marché.

Concernant les pays émergents, la Chine fait figure d'exception. Vincent Mortier exprime son inquiétude à propos de ce marché, principalement pour deux raisons : la baisse des exportations chinoises et le ralentissement de la consommation intérieure. Selon lui, la Chine traverse « un moment charnière ». L'attractivité du pays pour les investisseurs semble se fragiliser, d'autant plus que le secteur immobilier y est affaibli. La prudence est de mise. En revanche, les pays d'Amérique latine, l'Inde et le Brésil continuent de présenter des opportunités structurelles intéressantes, selon lui.

En ce qui concerne le marché obligataire, Vincent Mortier estime que le crédit de bonne qualité (Investment Grade) reste attrayant, en particulier avec un potentiel cycle de baisses des taux et des bilans solides pour les entreprises de qualité. Cela devrait permettre de maintenir les taux de défaut à des niveaux bas. Toutefois, il demeure plus prudent sur le segment du High Yield (obligations plus risquées), en raison de « valorisations moins favorables ». Une de leurs fortes convictions est également maintenue dans les obligations des marchés émergents en devises locales.

Sur les actions, Amundi privilégie plusieurs typologies :

-

Géographie :

-

Les pays émergents hors Chine et le Royaume-Uni.

-

Aux US, des indices équipondérés afin d’éviter la forte concentration des indices traditionnels.

-

- Style :

-

Les sociétés de qualité (bons bilans et peu de dettes).

-

Les petites et moyennes capitalisations européennes et japonaises.

-

Pour conclure, Amaury d’Orsay souligne que les élections américaines seront un catalyseur clé pour les performances à venir, notamment pour la fin de l’année 2024 et le début de 2025. Il insiste sur l'importance de rester particulièrement vigilant durant la période préélectorale.

Article rédigé par H24 Finance. Tous droits réservés.

Le tableau de bord de la gestion diversifiée...

Retrouvez les expositions et mouvements mensuels des fonds les plus utilisés par les conseillers et les banquiers.

Publié le 12 février 2026

Publié le 12 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 8.50% |

| M Climate Solutions | 7.80% |

| Dorval European Climate Initiative | 4.92% |

| BDL Transitions Megatrends | 4.46% |

| Echiquier Positive Impact Europe | 4.00% |

| EdR SICAV Euro Sustainable Equity | 3.81% |

| R-co 4Change Net Zero Equity Euro | 3.68% |

| Storebrand Global Solutions | 3.39% |

| DNCA Invest Sustain Semperosa | 3.21% |

| Triodos Future Generations | 2.94% |

| Ecofi Smart Transition | 2.83% |

| Triodos Global Equities Impact | 2.53% |

Palatine Europe Sustainable Employment

|

2.46% |

| Triodos Impact Mixed | 1.64% |

| La Française Credit Innovation | 0.30% |