| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8262.16 | +1.01% | +1.38% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.71% |

| ELEVA Absolute Return Dynamic | 3.48% |

| Pictet TR - Sirius | 1.95% |

| H2O Adagio | 1.88% |

| Pictet TR - Atlas | 1.84% |

| Alken Fund Absolute Return Europe | 1.53% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 1.19% |

| Jupiter Merian Global Equity Absolute Return | 1.14% |

Syquant Capital - Helium Selection

|

1.06% |

| AXA WF Euro Credit Total Return | 0.95% |

| ELEVA Global Bonds Opportunities | 0.81% |

| RAM European Market Neutral Equities | 0.63% |

| Sienna Performance Absolue Défensif | 0.50% |

| Cigogne UCITS Credit Opportunities | 0.46% |

DNCA Invest Alpha Bonds

|

0.46% |

| Candriam Absolute Return Equity Market Neutral | 0.45% |

Exane Pleiade

|

0.33% |

| Candriam Bonds Credit Alpha | 0.26% |

| BNP Paribas Global Absolute Return Bond | 0.01% |

| Fidelity Absolute Return Global Equity Fund | -0.62% |

| MacroSphere Global Fund | -2.11% |

M&G (Lux) Global Macro Bond Fund : Une gestion active et une absence de corrélation dans un contexte d'aversion au risque

La pandémie de coronavirus a figuré au centre des préoccupations des investisseurs internationaux depuis le début de l’année, ses répercussions économiques entraînant un réajustement significatif des cours des actifs risqués. Pour faire face à cette situation, les gouvernements et les banques centrales des pays développés et des pays émergents ont annoncé d’importants plans de relance économique. En plus de mesures budgétaires, ces plans se sont accompagnés de baisses des taux d’intérêt et d’une reprise des programmes d’achat d’obligations, ce qui a contribué à soutenir la performance des marchés obligataires internationaux.

M&G (Lux) Global Macro Bond Fund est un fonds obligataire international flexible, dont les performances à long terme résultent avant tout de la gestion active de son positionnement en matière de duration, de risque de crédit et de devises. Les contributions de ces trois principales sources au profil risque/rendement du fonds ont parfois divergé, toutefois, dans une perspective historique à long terme, celles-ci se sont avérées bien équilibrées.

La valeur liquidative des fonds pourra aussi bien baisser qu’augmenter. Ainsi, la valeur de votre investissement pourra aussi bien baisser qu’augmenter et il est possible que vous ne récupériez pas la totalité de votre investissement initial.

Nous cherchons à concrétiser nos convictions d’investissement au sein du fonds en constituant généralement un portefeuille diversifié et composé d’au moins quatre à six thèmes non corrélés sur l’ensemble des marchés obligataires et des devises. Le fonds est ainsi à même de générer des performances positives au cours des périodes de tensions sur les marchés, comme ce fut le cas lors de l’immense flambée d’aversion au risque qui a récemment frappé les marchés (voir graphique 1). Cette aversion mondiale au risque a été sous-tendue par l’épidémie de Covid-19.

Graphique 1. Un fonds qui a résisté aux récentes corrections des marchés

M&G (Lux) Global Macro Bond Fund

Source : Morningstar et M&G, au 24 avril 2020, part EUR A Acc, revenus réinvestis, de valeur liquidative à valeur liquidative. Veuillez noter que les données affichées ci-dessous sont préliminaires et peuvent différer des données affichées dans le rapport de gestion mensuel du fonds. Les performances indiquées antérieures au 26 octobre 2018 sont celles de la part A en EUR du fonds M&G Global Macro Bond Fund (une SICAV de droit britannique ou OEIC) qui a été absorbée par ce fonds le 26 octobre 2018. Les taux d'imposition et les frais peuvent différer. L'indice de référence du fonds, Bloomberg Barclays Global Aggregate, a été introduit comme indice de référence du fonds le 26 octobre 2018, il est montré débutant à partir de cette date. Par ailleurs, le fonds a affiché une corrélation faible avec d’autres classes d’actifs (voir graphique 2).

Par ailleurs, le fonds a affiché une corrélation faible avec d’autres classes d’actifs (voir graphique 2).

Graphique 2. Un outil de diversification dans différents contextes de marché

Une gestion active de la duration

Nous avons conservé le positionnement extrêmement défensif du fonds au début de l’année 2020, et ce, en raison principalement de nos perspectives économiques mondiales prudentes et de notre appréciation des valorisations relatives au sein des différents segments de l’univers obligataires. En janvier et début février, notre principal thème dans le portefeuille a notamment consisté à allonger sensiblement la duration suite à l’augmentation des rendements à la faveur de l’amélioration de l’appétit pour le risque au début de la nouvelle année.

Selon nos prévisions à long terme, les rendements étaient peu susceptibles de continuer à progresser davantage, sans que certaines tendances de fond ne s’atténuent ou ne disparaissent simultanément. Parmi ces tendances à long terme figurent la démographie, l’impact baissier de la technologie sur l’inflation, ainsi que la manière dont la mondialisation a favorisé l’emploi de main-d’œuvre à bas prix et l’industrie manufacturière.

C’est pourquoi nous avons augmenté l’allocation du fonds en obligations d’État. En parallèle, nous avons ajusté la sensibilité du fonds aux fluctuations des taux d’intérêt, qui s'est traduite par un allongement de la duration, passant de 2,7 ans fin 2019 à 7,7 ans fin février 2020. Les contributions à la duration du dollar américain, de l’euro et de la livre sterling ont été accrues, le principal contributeur restant le dollar américain.

Cette duration sensiblement allongée et l’importante allocation aux bons du Trésor américain ont largement contribué à la performance positive du fonds. Le fonds a surperformé l’indice Bloomberg Barclays Global Aggregate, son indice de référence, au premier trimestre 2020 et sur l’année en cours jusqu’au 30 juin.

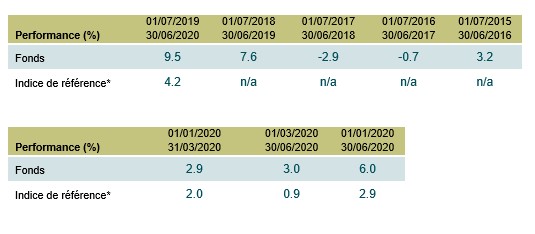

Graphique 3. M&G (Lux) Global Macro Bond Fund : tableau des performances du 1er et 2ème trimestres, YTD et sur 5 ans glissants, au 30 juin 2020 en %

Les performances passées ne préjugent pas des performances futures

*Indice de référence : indice Bloomberg Barclays Global Aggregate. Il a été introduit en tant que benchmark le 26 octobre 2018.

L’indice de référence est utilisé à des fins de comparaison de manière à mesurer la performance du fonds. L’indice a été choisi comme indice de référence du fonds car il reflète le mieux le champ d’action de la politique investissement du fonds. L’indice de référence est utilisé uniquement pour mesurer la performance du fonds et ne limite en rien la construction du portefeuille du fonds. Le fonds est activement géré. Le gérant a toute liberté pour choisir les investissements à acheter, à conserver et à vendre au sein du portefeuille. Les positions du fonds peuvent considérablement différer des constituants de l’indice de référence. L’indice Bloomberg Barclays Global Aggregate est devenu l’indice de référence du fonds le 26 octobre 2018. Les performances indiquées antérieures au 26 octobre2018 sont celles de la Catégorie A en EUR du fonds M&G Global Macro Bond Fund (une SICAV de droit britannique ou OEIC) qui a été absorbée par ce fonds le 26 octobre 2018. Les taux d'imposition et les frais peuvent différer. Source : Morningstar, Inc., au 31.06.2020, parts EUR A Acc. de valeur liquidative à valeur liquidative, revenus réinvestis. Performances du benchmark montrées pour la part euro.

Le crédit comme vecteur de performance

Entre autres thèmes, nous étions fortement sous-exposés au crédit, compte tenu de nos réserves vis-à-vis des perspectives économiques. Selon nous, les spreads particulièrement resserrés n’offraient pas suffisamment de valeur relative. Nous avons, par conséquent, préféré surveiller le marché afin de déceler de meilleures opportunités d’achat. Notre sous-pondération concernait tant les segments « investment grade » que haut rendement, et reposait notamment sur l’utilisation de CDS (credit default swap). Nous avons maintenu, en début 2020, une allocation nette d’environ zéro aux obligations à haut rendement. De manière générale, l’importante sous-pondération du crédit par le fonds a largement contribué à sa surperformance relative, les actifs risqués ayant fortement corrigé plus tard au cours du premier trimestre.

Après la forte réévaluation des cours des obligations d’entreprises, nous avons étroitement surveillé les marchés du crédit afin de déceler d’éventuelles opportunités d’achat. Nous estimons que les valorisations ont, par la suite, atteint des niveaux suffisamment bas pour commencer à offrir des points d’entrée attractifs sur le long terme. Par conséquent, vers la fin du premier trimestre, le fonds a renforcé son exposition aux obligations d’entreprises investment grade et à haut rendement avec des prises de positions physiques ou par le biais de CDS.

Cela ne signifie pas nécessairement que nous considérions que les spreads avaient atteint leur niveau le plus élevé dans cette crise. En effet, nous gardons à l’esprit un des enseignements de la crise financière mondiale de 2008/2009, à savoir qu’il n’est pas nécessaire d’attendre et d’essayer de déterminer le moment où les spreads sont les plus écartés pour dégager de bonnes performances à moyen/long terme une fois que les conditions se sont stabilisées et que les valorisations se sont à nouveau resserrées. Au total, nous avons allongé la « spread duration » du crédit d’environ 2,7 ans en mars.

La valeur liquidative des fonds pourra aussi bien baisser qu’augmenter. Ainsi, la valeur de votre investissement pourra aussi bien baisser qu’augmenter et il est possible que vous ne récupériez pas la totalité de votre investissement initial.

Veuillez noter que les investissements obligataires sont sensibles aux taux d’intérêt, à l’inflation et aux notations de crédit. Il est possible que les émetteurs des obligations ne paient pas les intérêts dus ou ne remboursent pas le capital. Tous ces événements peuvent réduire la valeur des obligations détenues par le fonds. Les obligations à haut rendement comportent généralement un risque plus élevé que les émetteurs des obligations ne soient pas en mesure de payer les intérêts ou de rembourser le capital.

Le fonds peut utiliser des instruments dérivés afin d’exploiter la hausse ou baisse attendue de la valeur d’un actif. Si la valeur de l’actif évolue d’une manière inattendue, le fonds accusera alors une perte. L’utilisation d’instruments dérivés par les fonds peut être importante et excéder la valeur de son actif net (levier). Cela a pour effet d’amplifier l’ampleur des pertes et des gains et, ce faisant, de se traduire par de plus grandes fluctuations de la valeur du fonds.

En ce qui concerne la dette émergente, bien que nous pensions que le sommet de la crise du coronavirus soit encore à venir pour certains pays émergents, nous avons également renforcé notre exposition de manière très sélective compte tenu des rendements réels élevés offerts par certains marchés. Dans ce domaine, la gérante adjointe du fonds, Claudia Calich, spécialiste des obligations des marchés émergents et responsable de la dette émergente chez M&G, apporte une contribution importante à la sélection des titres du fonds. Nous avons ainsi renforcé en mars notre exposition à la dette souveraine émergente, notamment en Afrique du Sud et en Ukraine.

Investir sur les marchés émergents comporte un plus grand risque de perte en raison de risques politiques, fiscaux, économiques, de change, de liquidité et réglementaires plus élevés. Il peut être difficile d’acheter, de vendre, de conserver ou de valoriser des investissements dans ces pays.

En ce qui concerne l’activité récente du fonds, la duration d’ensemble du portefeuille s’est légèrement réduite en mai. Le dollar américain est resté à l’origine de la principale contribution à la duration par devise, même si celle-ci a légèrement diminué et que celle des actifs en euro a modestement augmenté. Au sein des emprunts d’État, nous avons conservé une exposition aux titres indexés sur l’inflation du Trésor américain (TIPS).

Ailleurs, après avoir renforcé l’exposition du fonds aux obligations d’entreprises après la forte contraction des marchés du crédit en mars, nous avons réduit la pondération globale des obligations investment grade dans le portefeuille en mai. Pour ce faire, nous avons procédé à quelques ventes dans les indices concernés. Nous avons également pris nos bénéfices sur la récente augmentation de l’allocation au haut rendement, principalement en ajustant des positions sur des « crédit default swaps » (CDS) dans les segments américain et européen de la classe d’actifs.

Sur les marchés émergents, nous avons accru l’exposition du fonds de manière sélective, notamment via des devises qui avaient récemment sous-performé comme les pesos mexicain, chilien et colombien. Nous avons renforcé le poids du rouble russe suite à la hausse du prix du pétrole. En Asie, nous avons revu à la hausse l’exposition au ringgit malaisien et à la roupie indonésienne, tandis qu’en Europe, nous avons ajouté la couronne tchèque. Nous avons favorisé ces marchés à la lumière de notre évaluation de leurs fondamentaux et de leur valeur relative. Enfin, sur les marchés développés, notre principale activité a consisté à arbitrer une partie de notre exposition au dollar américain au profit de l’euro.

Dans l’ensemble, en tant que fonds obligataire international diversifié, nous continuerons à gérer activement les expositions aux devises du fonds, dans un souci de renforcement de ses performances.

Le fonds peut être exposé à différentes devises. Les fluctuations de change peuvent avoir une incidence défavorable sur la valeur de votre investissement.

Le fonds peut recourir de manière significative aux produits dérivés.

Le fonds peut investir plus de 35 % de l'actif du portefeuille dans des titres émis par un ou plusieurs des États indiqués dans le prospectus du fonds. Pour ce faire, et de manière à atteindre son objectif, le fonds peut recourir à l'utilisation d'instruments dérivés. Il est actuellement prévu que l'exposition du fonds à de tels titres puisse excéder 35 % dans le cas des emprunts d'État émis par l'Allemagne, le Japon, le Royaume-Uni, les États-Unis. Ces derniers sont susceptibles de varier, mais en fonction uniquement de ceux énumérés dans le prospectus.

Les opinions exprimées dans le présent document ne sauraient en aucun cas constituer des recommandations, des conseils ou des prévisions.

Nous ne sommes pas autorisés à donner des conseils financiers. En cas de doute quant à la pertinence de votre investissement, nous vous invitons à vous rapprocher de votre conseiller financier.

Une description plus détaillée des risques auxquels le fonds est exposé est incluse dans le Document Clé d’Informations pour l’Investisseur et le Prospectus du fonds.

Les Statuts, le Prospectus, le Document d’Informations Clés pour l’Investisseur (DICI), les Rapports Annuels et Intérimaires et les Etats Financiers des Fonds peuvent être obtenus gratuitement auprès M&G International Investments S.A.; de la succursale française du distributeur : 8 rue Lamennais, Paris 75008 Paris ; ou auprès de l’agent de centralisation français du Fonds: RBC Investors Services Bank France. Ce document financier promotionnel est publié par M&G International Investments S.A. Siège social : 16, boulevard Royal, L 2449, Luxembourg.

Pour en savoir plus sur le fonds M&G (Lux) Global Macro Bond Fund, cliquez ici.

Publié le 04 février 2026

Publié le 04 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 6.22% |

| M Climate Solutions | 6.20% |

| Dorval European Climate Initiative | 4.04% |

| BDL Transitions Megatrends | 3.10% |

| EdR SICAV Euro Sustainable Equity | 2.82% |

| Ecofi Smart Transition | 2.82% |

| R-co 4Change Net Zero Equity Euro | 2.42% |

| Palatine Europe Sustainable Employment | 2.15% |

| Echiquier Positive Impact Europe | 1.39% |

| DNCA Invest Sustain Semperosa | 1.34% |

| Storebrand Global Solutions | 1.16% |

| Triodos Global Equities Impact | 0.86% |

| Triodos Impact Mixed | 0.63% |

| La Française Credit Innovation | 0.25% |

| Triodos Future Generations | -0.32% |