| Cliquer sur un fonds de la sélection H24 | |

| Jupiter Merian Global Equity Absolute Return | 6.77% |

| Pictet TR - Atlas | 6.28% |

| AXA WF Euro Credit Total Return | 5.85% |

| Cigogne UCITS Credit opportunities | 4.65% |

| Sanso MultiStratégies | 3.80% |

| DNCA Invest Alpha Bonds | 3.73% |

| Exane Pleiade | 3.63% |

| Candriam Bonds Credit Alpha | 3.60% |

| Fidelity Absolute Return Global Equity Fund | 3.15% |

| Syquant Capital - Helium Selection | 3.10% |

| M&G (Lux) Episode Macro Fund | 3.10% |

| Candriam Absolute Return Equity Market Neutral | 2.55% |

| H2O Adagio | 2.25% |

| Vivienne Bréhat | -4.54% |

💰 Quel modèle de distribution pour les investisseurs particuliers : commissions ou honoraires ?

Publié le vendredi 24 décembre 2021« Les deux, mon capitaine ! » répond l'AFG.

Une étude publiée dans le magazine Gestion Info – Hiver 2021 de l'AFG

Bruxelles s’interroge aujourd’hui sur le bienfondé du modèle de distribution dans lequel les distributeurs sont rémunérés via une commission incluse dans le prix du produit, commission appelée rétrocession dans le monde des produits financiers. Les régulateurs avaient pourtant dès 2007 posé des conditions strictes à la perception de cette commission et même renforcé les règles en 2018, en l’interdisant dans certains cas.

Les régulateurs réouvrent le débat avec une possible interdiction générale de ces pratiques. Dans cette éventualité, l’investisseur devra rémunérer en direct son distributeur, via honoraires, surtout au moment où il a besoin d’être accompagné dans le placement de son épargne, tel que c’est pratiqué au Royaume-Uni et aux Pays-Bas.

En conséquence, des associations professionnelles françaises, espagnoles et italiennes se sont réunies pour commander à KPMG une étude comparative de ces deux modèles, sous l’angle des coûts payés par l’investisseur particulier et vérifier ainsi la compétitivité du modèle avec rétrocessions.

Principaux constats

Dans les pays où les rétrocessions ont été interdites, le conseil en investissement n’est accessible qu’aux investisseurs disposant d’un certain seuil d’actifs financiers - 100.000 £ au Royaume-Uni et 500 000 € aux Pays-Bas. Sous ce seuil, ils sont invités à se reporter vers du conseil standardisé et/ou digital, via robo-advisors par exemple, alors que le robo-advisor est encore loin d’avoir apporté toutes les garanties de transparence et d’impartialité, selon les propos mêmes du président de la SEC américaine.

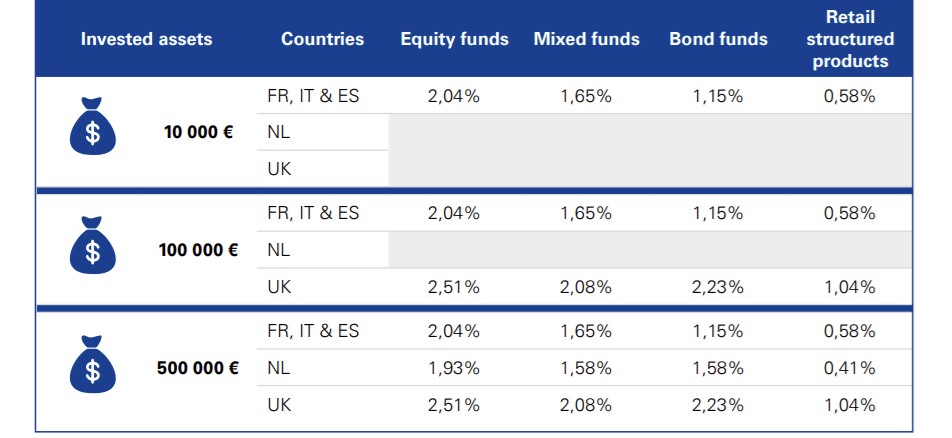

En termes de coûts, les deux modèles sont comparables pour les investisseurs particuliers. Le coût total d’acquisition et de détention (‘total cost of ownership’) supporté par un investisseur ne dépend pas du mode de rémunération du conseiller, par commission ou par honoraires. Il est, par exemple pour un fonds actions, de 2.04% en France, Italie et Espagne, de 1.93% aux Pays-Bas et de 2.51% au RU.

En revanche, le modèle en honoraires est pénalisant en termes d’imposition fiscale (TVA et plus-values).

Moyenne annuelle du TCO pour un investissement de 5 ans pour un client retail

(Données 2020)

Le modèle basé sur des commissions n’empêche pas l’accès à des produits de tiers

Les distributeurs ont tendance à proposer un catalogue large et varié d’instruments financiers à leurs clients, y compris des produits fabriqués par des tiers. La proportion de distributeurs qui offrent systématiquement une gamme de produits incluant des produits de tiers se situe, dans l’échantillon analysé, entre 65% et 90%, ce qui se traduit en pratique par une tendance consolidée et croissante. Dans les pays où existe un modèle basé sur des commissions, l’introduction de produits de tiers dans le catalogue n’a pas généré d’augmentation du Total Cost of Ownership. Les distributeurs ont également mis en place des systèmes solides de prévention et de gestion des conflits d’intérêts potentiels, qui vont au-delà des exigences de la réglementation applicable elle-même, et garantissent ainsi la protection des investisseurs.

En conclusion, la règlementation ne doit pas favoriser un modèle par rapport à un autre.

Les investisseurs doivent garder la liberté de choisir le modèle d’accompagnement qui convient le mieux à leurs besoins et à leur situation. Les deux modèles doivent continuer à coexister. Quel que soit le modèle, les investisseurs continueront d’être clairement informés, avant la prestation de service, du mode de rémunération soit via commission, soit via honoraires, soit les deux.

Pour réaliser cette étude, KPMG s’est appuyé sur la connaissance du marché local en menant des entretiens avec les associations des pays concernés. Liste des associations professionnelles ayant participé à l’étude en France :

-

L’AFG

-

la FBF (Fédération bancaire française)

-

l’AMAFI (Association française des marches financiers)

-

l’AFPDB (Association française des produits d’investissement de détail et de bourse)

-

les quatre associations de CGP : l’Anacofi (Association nationale des conseils financiers), la CNCEF (Chambre nationale des

-

conseils experts financiers), la CNCGP (Chambre nationale des conseils en gestion de patrimoine) et la compagnie des CGP

| Cliquer sur un fonds de la sélection H24 | |

| M Global Convertibles SRI | 1.48% |

| Lazard Convertible Global | 0.61% |